您现在的位置:重庆科米罗新能源汽车有限公司-主页 > 新闻资讯 >

出海远征,中国新能源车靠什么成功

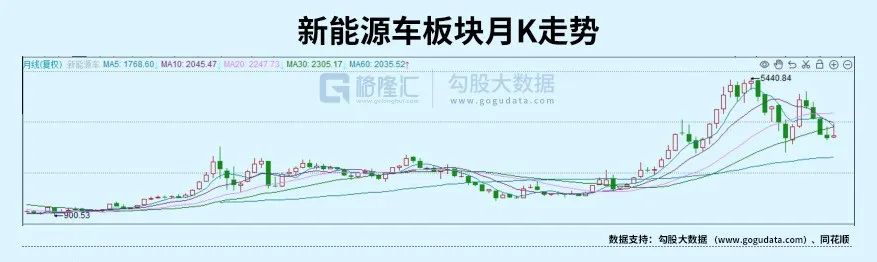

近几年,是中国新能源汽车最意气风发的时代,接连翻倍式的销量强劲增长,如火箭般加速的渗透率提升,即使是在疫情和国际局势动荡的大背景下,依然势不可挡。

今年1-10月,中国新能源车渗透率已经站上25%,10月份的销量渗透率甚至到了29.4%。

但近期数据看,这个行业也似乎走到换挡和分化阶段。一方面,10月份新能源车零售销量环比出现下降,新势力的销量分化更加明显,另一方面,一些汽车品牌持续亏损亏损带来压力日渐增加。

同时,二级市场的表现更遮不住对未来销量的担忧,汽车估值自去年高点也跌去了将近四成。随着渗透率突破30%,以及后续补贴退出后市场竞争加剧,未来市场竞争环境对众多车企来说,更加难言乐观。

更加严峻的内卷,已然不远了。

越来越多实力品牌开始把目光投向海外市场,试图赶在国内市场内卷激化之前打开第二增长空间。甚至不少新进入的车企在国内市场立足未稳,旋即便到海外布局。

但海外市场一直作为欧美旧时代霸主的掌中之物,尤其还有最强王者特斯拉的俯视耽耽,这些国内造车新势力想要在海外分羹,并非易事,但这已是无可避免的趋势。

戴维斯双杀

无法完成自己定下的销量KPI,无疑要成为今年多数车企的一种结局了。截至11月,国内汽车品牌中仅有比亚迪、广汽、一汽等少数老牌完成或接近完成全年销量目标,大多数的造车新势力的却离目标还有相当差距。

这还是今年政策刺激力度继续加大背景下的成绩,这种分化疲软的表现不得不令人担忧起这些车企长期的销量空间。

之前的销量保持了近三年的高增速,让人们对国产汽车制造崛起抱有巨大憧憬,都希望能出现中国版的大众、丰田、宝马。恰好在新能源汽车发展规划的指引下,许多新能源车企抢着提出2025年新能源车销量目标,狠狠刺激了各自股价的起飞。

典型如长城汽车,2021年6月提出了“2025战略”,到2025年将实现营业收入超过6000亿元,年销量400万台车,还要80%为电动车。但截至今年前三季度,电动车才卖了9.7万辆车。没有兑现的潜力只能遭到抛弃,长城市值从高点至今跌去了2/3。

单单加总国内主流车企的销量目标就有1860万辆电动车,以2025年3000万台汽车预测销量的水平,渗透率已经达到62%。根据乘联会预测,今年销量目标预计650万台车,也就是往后每年的销量要保持42%的高增速。1860万辆电动车,与目前普遍在700万-1300万区间的销量预测相比,也明显过于乐观。

此外,基本面的影响还涉及到整个产业链上游的牵制,车企们增收不增利的现象同样普遍。上游原材料厂商利润暴涨,赚得盆满钵满,下游整车制造商都在给上游打工。

的确,一辆电动车造价动辄十几至二十万多万,电池成本足足占了四到六成,原材料可以暴涨,但单车售价却没法儿随意涨价。尤其还在争夺市场份额,追赶销量目标的关键时期。

怎么办?不知道,但它们还是选择亏本也要造车。

蔚来,三季度营收增长32.6%,环比持续修复,受成本影响毛利率继续下滑,而蔚来的盈利之路仍然遥遥无期,三季度亏损达到41.1亿元。规模效应是提升盈利弹性的关键,而销量又是实现规模效应的前提。这个愿景是建立在蔚来能卖出更多的车,保持成本稳定的情况下的。

假如每卖一辆车就要亏掉11万元,还希冀明年四季度能够实现盈亏平衡的话,怎么做到?

大航海时代

过去几年,国内新能源车由导入期迈入快速成长阶段,犹如速度和加速度的关系,渗透率与其上升幅度同步提升,新能源车销量有着飞跃式的增长。

不可否认的是,当渗透率到达了一定阶段后,随着驱动高增速的影响因素逐渐耗散,增长开始慢慢放缓。几年补贴政策红利已经完成了使命。后续影响消费的激励因素有限,又或者产品迭代跑不出鲜明的特色,一定的增量空间里市场竞争将进一步加剧,卷得越来越厉害。

国内蛋糕越来越难分,此时众多自主品牌车企已经将目光瞄准至了海外。

国内渗透率与海外相比,自2020年开始拉开了差距。欧洲许多国家对环保理念接受度较高,加上自身资源限制,较早地推动了新能源车的引进。但美洲、澳洲、东南亚、非洲等地区渗透率仍未超过10%,具有较大的提升空间。

国外在鼓励电动汽车消费方面大多采取了补贴以及减免关税的措施,这是驱动国产电动车出海的一大利好。以渗透率更高的北欧国家为例,这些国家推进电动车替代的速度更快,挪威计划在2025年全面禁止燃油车的使用,加上本身制造基础比较薄弱,没有本土电动车品牌,采纳进口汽车的方式在所难免。

因此在高接受度,以及低关税的保障下,蔚来、小鹏以挪威为试金石对欧洲EV市场进行开发,以更高的售价向北欧国家出口电动汽车。在海外开发时间较长的上汽集团,电动汽车产品也出口至挪威、荷兰、英国等10余欧洲国家。2020年中国车企在欧洲EV市场的份额大约为5%。

从布局方向上,国内新能源车企多计划打入欧洲、东南亚市场,主要有两方面的原因。一是在补贴政策和规划上,欧洲市场能源转型推进速度较快,且有着更好的价格接受能力。其次,正如当年德系、美系、日系进入中国一样,东南亚经济增速以及人均GDP近几年快速增长,更大的消费需求对车企而言意味着更高的汽车增量空间。

自主品牌出海不可能毫无阻力,在德国、日韩、美国这些发达汽车市场推广新能源车,难免会动到传统老牌车企的奶酪,毕竟这本来就是它们的主场。

并且区域市场保护主义下对进口产品进行限制,这些非市场因素的影响,使得这些市场进入门槛更大。德国车企在本土市场的市占率达到了56%,日本汽车市场集中度前十的企业有8家是本土车企。而美国两大车企通用、福特自然也不肯放弃电动车这一香饽饽,一直在后追赶。

最大的竞争者来自特斯拉,电动车全球化布局领先其他车企,仅次于比亚迪的汽车销量,但旗下model 3/Y在欧洲、中国、北美市场销售分布更加均匀,平均5.5万欧元的售价,在欧洲汽车销量媲美一众老牌车企。

今年1-8月,特斯拉Model Y在挪威的销量为6510辆,而同期蔚来的交付量仅646辆左右,小鹏只有526辆。这似乎只是欧洲市场的一个缩影,随着电动车市场竞争加剧,市场集中度降低,面对本土品牌的电动车产品,国产自主品牌面临的竞争压力不小。

特斯拉的成功,离不开中国汽车制造工艺为其持续输出的规模优势,2021年国内新能源车出口了59万台,其中在中国生产的特斯拉就输出了16万台,主要销往欧洲地区。

而规模效应的坚持在海外布局也是走得通的,近几年国内车企先后在欧洲、东南亚等地投资建厂,产能的堆砌带来销量的提振,接着通过本土化研发资源的投入,结合当地使用习惯等特点,设计出更贴合市场需求的产品,在海外实现长久的扎根。于此在海外产能规模上领先的长城、上汽、吉利、比亚迪优势更加明显突出。

海外销售渠道是国内车企顺利出海的先决条件。

国内乘用车出口大部分还是传统燃油车,像比亚迪、上汽、吉利等车企较早地去铺设海外渠道销售传统燃油车,经过长期的品牌输出和渠道维护,产品在海外积累较高的认可度,对其推广自主品牌的新能源汽车有着巨大的便利。但后来者的新势力想要再参与进来,难度已经是越来越大,投入也要远比以往的都要大才行。

而如果未来一段时间,国内销量和利润面不能有效改善,给它们带来的资本压力将越来越大,进军海外市场的步伐也会因此被拖累。对于这些规模体量处于下风同时资本实力弱小的后来者,这注定是一个非常艰难的硬战。

结语

客观来说,对2025年中国新能源汽车的展望,已经给大家想象了两个版本的故事,自主品牌出海不单是追求更大的增量空间,更承载着中国自主品牌向全世界输出的理想,如同当年日产车走向欧美、中国一样。

不过,仅仅对大多数导入期市场乐观增长的想象,不代表这是一条毫无阻力的坦途。

国内车企远征即将面临着更激烈的竞争,自主品牌的生命力才是赖以生存的关键。